Двигатели технологического процесса: растут ли риски для рынка, если основным драйвером является Magnificent 7

Рост акций технологических компаний имеет долгосрочные фундаментальные основания, ведь они изменяются в соответствии с результатами данного бизнеса

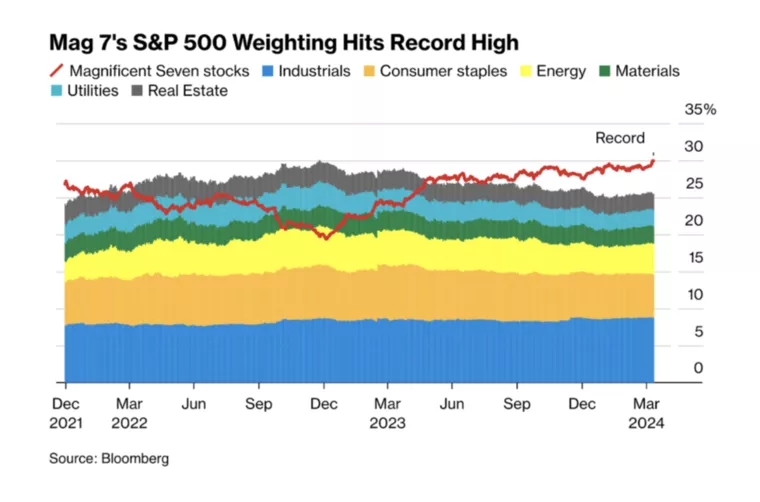

Значительная часть капитала сконцентрирована в нескольких крупнейших компаниях.

Фото: pexels. Коллаж: Pro Гроші

В 2023 году акции "Великолепной семерки" поразили своим стремительным ростом, а рыночная капитализация некоторых из них уже превышает отметку в 1 трлн долларов. Однако уже в этом году компании Apple и Tesla предстали перед трудностями. Однако именно в это время другие члены "Прекрасной семерки" – Nvidia, Amazon, Meta Platforms, Alphabet и Microsoft – продолжают показывать лишь устойчивый рост. Выходит, что в этом году произошли определенные обновления среди лидеров технологических гигантов.

Инвестиционный эксперт Александр Тугушев в материале для Pro Гроші рассказал, остается ли Magnificent 7 драйвером роста рынка и несет ли это дополнительные риски.

Что стало причиной снижения Apple и Tesla

При достаточно высокой оценке акций Apple, отсутствии крупных новых инновационных продуктов, способных подтолкнуть рост выручки, риски для инвесторов возрастают:

- Продажи iPhone (58% выручки Apple) достигли максимума, что затрудняет постоянный рост прибыли.

- Слабые продажи и снижение доли рынка в Китае вследствие конкуренции таких производителей, как Huawei или Xioami.

- Отказ Apple от проекта беспилотного электромобиля после затрат в размере около $10 млрд.

- Новый продукт VisionPro может не стать "большим хитом" для компании. Он недоступен для массового потребителя из-за высокой цены.

- Антимонопольный иск Министерства юстиции США может представлять большой риск для ключевых источников выручки компании.

Тем не менее новости о намерениях компании выпустить новые ИИ-процессоры М4 могут положительно повлиять на цену акций.

Что касается Tesla, то здесь ситуация хуже:

- Снижение спроса на электромобили и усиление конкуренции со стороны китайских производителей привели к падению продаж на 9% Tesla в 1-м кв. 2024 года.

- Вынужденное агрессивное снижение цен на некоторые модели, чтобы стимулировать продажи на фоне высоких запасов электромобилей на складах.

- Потеря корреляции акций Tesla с показателями Nasdaq 100 и Bitcoin.

- Возможна дальнейшая переоценка акций Tesla вниз при потере поддержки от оптимистических ожиданий инвесторов, поскольку под сомнением управленческие решения Илона Маска из-за большего внимания международной политике, чем компании.

Tesla уже не входит в "Великолепную семерку". При текущих обстоятельствах возможен потенциал падения до $60-90.

Есть ли перспективы у других участников "Великолепной семерки"

Nvidia

Это ключевой бенефициар искусственного интеллекта, который контролирует около 90% рынка чипов для центров обработки данных ИИ.

Благодаря лидерству в отрасли чипов, Nvidia показала рост выручки на 265% в последнем квартале, а также рекордную чистую прибыль в $12,29 млрд за квартал (в 8 раз выше прошлогодней).

Компания активно инвестирует в разработку новых решений, таких как суперчипы для квантовых вычислений и чипы для робототехники. Спрос на продукцию Nvidia также растет в игровой индустрии, автомобилестроении, здравоохранении и других сферах, использующих ИИ.

Amazon

Компания инвестирует в ИИ, автоматизацию складов и роботизацию, что привело к снижению затрат на выполнение заказов и ожидается рост чистой прибыли на $10 млрд в 2024 году.

В сфере облачных услуг несмотря на конкуренцию с Microsoft Azure, Amazon Web Services (AWS) Amazon остается лидером с 31% долей рынка. Компания инвестировала $4 млрд в Anthropic для ускорения внедрения ИИ в AWS, что поможет увеличить свою долю рынка.

Amazon продолжает расширять сеть складов и совершенствовать логистику для поддержания своего лидерства в электронной коммерции и рекламном бизнесе. Рост этих сфер на 27% в 4 кв. обеспечивают долгосрочные перспективы.

META

Акции Meta Platforms, несмотря на впечатляющий рост более чем на 149% за последние 12 месяцев, остаются недооцененными на рынке. Компания демонстрирует хорошие операционные показатели: валовая прибыль 80,7%, чистая прибыль 29%, что более чем в 10 раз превосходит средние показатели в отрасли. Форвардный мультипликатор P/E (цена/прибыль) составляет 26,4х, что значительно ниже, чем у таких технологических гигантов, как Amazon (44,8х) и Microsoft (36,19х).

Инвесторы могут недооценивать потенциал роста META. Согласно консенсус-прогнозу аналитиков, ожидается, что EPS компании вырастет с $20 в 2024 году до $29,95 в 2027 году, что означает среднегодовой темп роста около 11%.

Эти оптимистичные прогнозы обусловлены агрессивными инвестициями META в перспективные направления, такие как метавселенная, монетизация WhatsApp и искусственный интеллект, которые могут подтолкнуть рыночную капитализацию META до отметки $2 трлн в ближайшие 3-4 года.

Возможный запрет TikTok в США может стать дополнительным катализатором для роста META, поскольку она может получить существенный приток новой аудитории, что положительно повлияет на рекламные доходы.

Alphabet

Возможно, эту компанию можно считать рисковой наравне с Apple и Tesla. Alphabet является одним из ведущих технологических гигантов, доминирующих в сфере цифровой рекламы, что обеспечивает компании стабильный поток денежных средств. Однако выделим проблемы, с которыми сталкивается компания:

- Технологическое отставание в области генеративного искусственного интеллекта (ГИИ), по сравнению с конкурентами, такими как Microsoft и Amazon.

- Неудачные запуски собственных чат-ботов Bard и Gemini, подорвавшие репутацию Google как серьезного игрока в ГСИ.

Тем не менее ему присущи сильные стороны, в частности господствующее положение на рынке цифровой рекламы, что обеспечивает стабильный поток денежных средств для инвестиций в новые технологии. Это оставляет потенциал для роста в случае улучшения ситуации в отрасли ГШИ.

Однако следует внимательно следить за развитием ситуации в отрасли ОШИ и способностью Google сокращать отставание от конкурентов.

Microsoft

Microsoft — это легендарная компания, находящаяся в центре технологических инноваций. Она продемонстрировала свою способность трансформировать наш мир от революционных операционных систем и офисных приложений до облачных вычислений и искусственного интеллекта.

Сейчас акции Microsoft являются привлекательной инвестиционной возможностью по следующим причинам:

- Лидерство в облачных вычислениях через платформу Azure, занимающую около 24% глобального рынка.

- Агрессивная стратегия приобретения ведущих компаний в области технологий, включая GitHub, ZeniMax и Activision Blizzard, что позволяет консолидировать лидерство.

- Стратегическое партнерство с OpenAI, предоставляющее доступ к передовым технологиям искусственного интеллекта.

- Агрессивные шаги по наращиванию собственных компетенций в сфере искусственного интеллекта, включая привлечение ведущих ИИ-специалистов и развитие стратегических партнерств.

Эти риски не перевешивают исключительные конкурентные преимущества Microsoft в погоне за лидерством в искусственном интеллекте.

Какие риски несет в себе "Великолепная семерка"

"Великолепная семерка" привлекательна для игроков-лидеров, но несет в себе определенные риски.

- Геополитические риски, такие как напряженность между США и Китаем, могут спровоцировать торговые войны и санкции, нарушая глобальные цепочки поставок для технологических компаний. Энергетические кризисы и рост цен на нефть, вызванные войнами на Ближнем Востоке.

- Экономические риски, включая колебания валютных курсов и процентных ставок, могут повлиять на финансовые результаты и рентабельность.

- Климатические риски, такие как землетрясения или наводнения, могут нарушить работу центров обработки данных и производственных мощностей компаний.

- История показывает, что неспособность адаптироваться к рыночным условиям может привести к потере лидерства.

- Регуляторные риски, такие как усиление контроля со стороны государственных органов, могут повлиять на бизнес-модели и прибыльность.

- Быстрое развитие технологий, особенно искусственного интеллекта, ставит вопрос безопасности и социальной ответственности.

Хотя значительная часть капитала сконцентрирована в нескольких крупнейших компаниях (30% от S&P 500), этот риск пока не является основным, поскольку компании не дошли до уровня "перекупленности".

Рост акций технологических компаний имеет долгосрочные фундаментальные основания. Цены акций растут в соответствии с результатами компаний. Чем лучше результаты, тем выше стоимость компании, поскольку инвесторы ожидают дальнейших успехов и инноваций.

Александр Тугушев сообщил, что он пока не видит причин недооценивать технологический сектор и большую часть компаний из "Великолепной семерки", поскольку они являются двигателями технологического прогресса.

Понравилась статья?